2月2日,华夏幸福(行情600340,诊股)基业股份有限公司(下称“华夏幸福”)发布《关于公司及下属子公司部分债务未能如期偿还的公告》(下称“《公告》”)。

在《公告》中,华夏幸福表示,截至目前,华夏幸福及下属子公司发生债务逾期涉及的本息金额为52.55亿元,涉及银行贷款、信托贷款等债务形式,未涉及债券、债务融资工具等产品。

据悉,目前华夏幸福正在与上述逾期涉及的金融机构积极协调展期相关事宜。此外,在地方政府的大力支持下,在主要股东的积极协调下,华夏幸福正在制定短中长期综合化解方案。

事实上,华夏幸福的流动性紧张早有风声。而在房企面临严格债务管控的当下,对相关金融机构的风险管控逻辑和包括“募投管退”在内的主动管理能力无疑也提出了新的考验。

正在制定综合化解方案

“因受宏观经济环境、行业环境、信用环境叠加多轮疫情影响,自2020年第四季度至今,公司到期需偿还融资本息金额559亿元,剔除主要股东支持后的融资净现金流-371亿元,公司流动性出现阶段性紧张,导致出现部分债务未能如期偿还的情况。”华夏幸福在公告中如是表示。

记者注意到,2月1日上午,华夏幸福以线上线下联线方式在北京、廊坊、上海、深圳等6地同时召开金融机构债权人委员会第一次会议。

会上确定中国工商银行(行情601398,诊股)河北分行、平安资管共同担任债委会主席单位,组织对华夏幸福债务风险化解问题进行讨论,明确了统一思想、一致行动的方针,将在中国人民银行、中国银保监会、中国证监会、河北省政府及廊坊市政府等部门的支持下,多途径全力化解华夏幸福债务风险。

华夏幸福正陷入流动性危机。华夏幸福表示,相关会议的召开有望确保金融机构债权人形成合力,以“不逃废债”为基本前提,按照市场化、法治化、公平公正、分类施策的原则,稳妥化解华夏幸福债务风险,依法维护债权人合法权益。

在最新的公告中,华夏幸福称,公司流动性阶段性紧张导致债务逾期,可能会对公司经营和融资产生一定影响;其正全力协调各方积极筹措资金,以尽快解决相关问题,并已与部分金融机构就展期等达成共识。

同时,在地方政府的大力支持下,在主要股东的积极协调下,华夏幸福正在制定短中长期综合化解方案。

流动性紧张早有风声

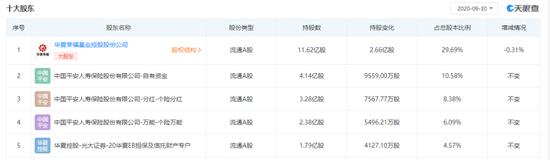

从股权结构上看,天眼查信息显示,华夏幸福前五大股东分别为华夏幸福基业控股股份公司(29.69%)、中国平安(行情601318,诊股)人寿保险股份有限公司-自有资金(10.58%)、中国平安人寿保险股份有限公司-分红-个险分红(8.38%)、中国平安人寿保险股份有限公司-万能-个险万能(6.09%)和华夏控股-光大证券(行情601788,诊股)-20华夏EB担保及信托财产专户(4.57%)。

其控股股东为华夏幸福基业控股股份公司,持有华夏幸福基业股份有限公司的比例为36.02%;华夏幸福实际控制人为王文学,持有华夏幸福基业股份有限公司股份比例31.49%。

华夏幸福流动性紧张似乎早有风声。

1月20日,华夏幸福发布关于控股股东华夏幸福基业控股股份公司进行股份质押的公告。据了解,该次股份质押571万股,质押起始日2021年1月19日,质权人为昆仑信托。而华夏控股该次股份质押,系为其前期质押融资业务进行的补充质押。

彼时,华夏幸福指出,华夏控股资信状况良好,其质押融资的还款来源包括其自有资金、股票红利、投资收益等,具备相应的资金偿还能力,其股份质押风险在可控范围内。

紧接着,1月22日,招商银行(行情600036,诊股)股份有限公司公告称,华夏幸福书面确认已经与中融信托达成和解,华夏幸福认为中融项目已经不触发“20华夏幸福MTN001”、“20华夏幸福MTN002”交叉保护条款。招商银行是上述两只中票的主承销商及簿记管理人。

招商银行称,1月16日,从公开舆情及部分媒体报道获悉,华夏幸福下属子公司可能出现两笔信托融资未按期偿付,涉及“中融-骥达11号”和“中融-融昱100号”信托计划。

记者注意到,2020年华夏幸福连续发行多笔永续信托大额融资,包括陕国投信托15亿元永续信托、中融信托15亿元永续信托。

此外,华夏幸福还发布公告称,公司拟以永续保债形式向平安养老融资,拟由平安养老设立债权投资计划,向公司进行合计不超过人民币50亿元的投资,期限为无固定期限。

债务管控下的地产融资

事实上,对房地产企业而言,永续债并不是一个陌生的资本工具。在2021年房企不仅面临大规模的债券到期压力,还将进入更严格的资金监管阶段,因此年初不少房企抓住融资成本较低的窗口期加紧发债。

记者了解到,在“房住不炒”的主基调下,房地产“三道红线”融资新规出台、银行建立房地产贷款集中度管理制度,成为房地产金融审慎管理的重要组成部分。

那么,金融机构又该如何在展业的同时防范相关风险呢?

在中诚信托战略研究部韩鸣飞看来,新形势下,房地产股权投资信托迎来快速发展的窗口期。不过,其风险管控逻辑区别于房地产融资类业务,对信托公司各方面能力提出新的要求。

以开展房地产股权投资信托业务为例,对信托公司在相关“募投管退”等环节的专业能力和主动管理能力都提出了更高的要求。

可以说,与债权投资相比,股权投资对项目尽调的要求更高。债权投资往往采取项目抵押担保和保证担保等风控措施,可以通过处置抵押物、向保证人追偿等方式保障资金回收。而股权投资没有抵押担保措施,项目必须有一定程度的增值,才能保证本金安全,并覆盖资金的机会成本。

用益金融信托研究院此前撰文指出,信托公司在开展永续债业务时,应当特别注意风险控制,根据具体的业务类型应该注意具体项目要符合具体的监管和法律法规要求。

比如,当发行永续债的交易对手是房产企业时,需要看交易对手是否符合相关监管部门的要求,要对项目的基本情况进行审核,包括但不限于项目已取得证照,项目总投资预算及交易对手拟投入或已投入资本金比例,项目所在城市,项目所处地段,户型设计,房屋质量设计标准,项目供水、供电、污水排放,物业管理水平,周边环境,该等城市同类项目销售(出租)情况,项目销售策略,是否存在与项目有关的纠纷或者诉讼、仲裁等问题。