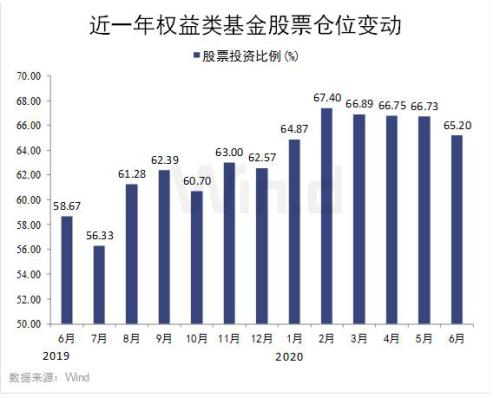

在目前两市呈现结构市的反弹行情中,权益类基金仓位不增反降。Wind动态仓位的监测结果显示,在纳入统计范围的3589只权益类基金的平均持仓达到了65.2%,较5月底下降1.52%,已呈现连续四个月下降。

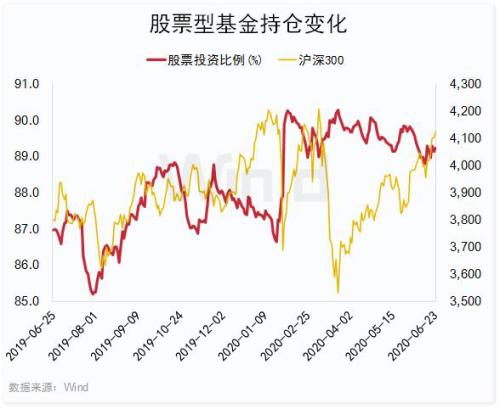

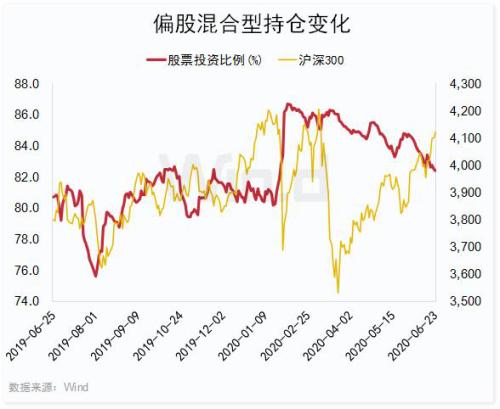

与今年一季度相比,6月份,股票型基金与混合型基金投资股票市场仓位分别下降0.55个百分点和2.67个百分点。缩短时间来看,与5月低相比,股票型基金与混合型基金分别减仓0.52%和2.33%。

谁在减仓?

Wind数据统计显示,截止6月23日,在纳入统计范围的3589只权益类基金的平均持仓达到了65.2%。近一个月以来,有1411只基金选择了加仓,占比39.31%;有1447只股票选择了减仓,占比40.32%,减仓基金数量稍多;另有731只基金仓位保持不变。

从具体基金产品来看,本期加仓幅度居前的有九泰久稳、前海开源沪港深汇鑫、景顺长城改革机遇、前海联合润丰、平安估值优势、大成景润、诺德新宜、中欧价值智选回报、汇添富盈泰、华安睿明两年定开等;加仓比例均超过30个百分点。

本期减仓幅度居前的有金鹰红利价值、东吴安享量化、天治财富增长、中邮消费升级等,减仓比例均超过40个百分点。

东方港湾董事长但斌表示,人类历史上过去百年长河中,资本市场一个重要的规律就是长期看是螺旋上升的,无论中国、美国、欧洲,其主要市场都是螺旋上升的。所以人类社会只要是在不断进步,那么上升发展就是一个大方向。因此,如果你认同这样的规律,那么当危机发生时,你面临的也许就是一次机遇。

但斌提及,长期投资不是所有行业都可以做的,而应该要选择正确的赛道。从1997年到2017年,计算机、玩具、软件、通讯、服装、家居、汽车等行业都是一路下降的。但食品饮料、教育、医疗等行业都是上升的,所以行业的选择非常关键。

在今年行业轮动显著的现象下,专业的基金公司又是如何抓住机会的?

“科技类ETF获批给整个科技板块带来了增量资金。”凡德投资总经理陈尊德表示,对于下半年而言,在新增资金进场的情况下,科技板块整体会有一定的预期,但现在科技类ETF的发行量还不足以推动整个科技板块的大幅上涨。随着科技行业的逐渐分化,拥有核心技术的个股可能会持续走牛。

陈尊德认为,除了消费、科技、医药板块下半年仍值得重点关注外,金融板块比如证券股也会有一定的阶段性机会,食品饮料、环保则是长期走牛的板块。

富荣基金权益投资部总监邓宇翔认为,基于短期资本市场改革以及降准降息等政策支撑仍可保持适当乐观,其中科创板的指数推出将利好科技板块风险提升,维持科技+消费龙头公司的配置思路。其中,可能的风险点在于上市公司半年报业绩低于预期,美股大幅下跌、中美关系恶化等。

对于短线获资金炒作的券商、汽车、通讯以及电子科技等板块投资机会,中原证券(行情601375,诊股)建议投资者谨慎关注,中线可继续关注部分低估值绩优蓝筹股的投资机会。